"Polowanie" na złocie

Trading często przypomina polowanie. Cały dzień czekamy aż nadarzy się okazja do oddania strzału i może się okazać, że nic się nie wydarzy, dlatego cierpliwość w oczekiwaniu na właściwy moment aby przyłączyć się do rynku jest kluczową cechą profesjonalnego tradera.

Rafał Glinicki

![]() Brak cierpliwości powoduje, że zagrania wykonywane są zbyt często co, gdy są niskiej jakości, generuje straty na rachunku. Powodem dlaczego trader gra ? nawet jeśli do końca nie jest przekonany, że powinien ? może być strach przed tym, że rynek ?odjedzie? bez niego pozostawiając go bez pozycji. Żal mu zysków, które mógłby osiągnąć jeśli by się we właściwym momencie przyłączył. Podobnie jest na polowaniu, jeśli strzelimy zbyt szybko spłoszymy zwierzynę, jeśli zbyt późno ? możemy nie trafić, a strzał oddany do nie rozpoznanej zwierzyny może mieć przykre konsekwencje.

Brak cierpliwości powoduje, że zagrania wykonywane są zbyt często co, gdy są niskiej jakości, generuje straty na rachunku. Powodem dlaczego trader gra ? nawet jeśli do końca nie jest przekonany, że powinien ? może być strach przed tym, że rynek ?odjedzie? bez niego pozostawiając go bez pozycji. Żal mu zysków, które mógłby osiągnąć jeśli by się we właściwym momencie przyłączył. Podobnie jest na polowaniu, jeśli strzelimy zbyt szybko spłoszymy zwierzynę, jeśli zbyt późno ? możemy nie trafić, a strzał oddany do nie rozpoznanej zwierzyny może mieć przykre konsekwencje.

Cierpliwość tradera

Właściwy proces decyzyjny jest kluczowym narzędziem, które każdy trader powinien mieć rozpracowane w najdrobniejszych szczegółach. W połączeniu z dyscypliną trzymania się planu pozwoli mu to uniknąć emocjonalnych, często kosztownych, decyzji. Liczba zagrań w ciągu dnia powinna być z góry ograniczona, co pozwala na wyznaczenie maksymalnej straty możliwej do zaakceptowania podczas sesji. Dzięki takiemu podejściu będziemy koncentrować się na zrealizowaniu tych tradów, które są bardzo dobre jakościowo, gdyż liczba ?naboi? do oddania strzału jest ograniczona. Zmusza to do wysokiej koncentracji na ocenie zagrania przed jego zrealizowaniem.

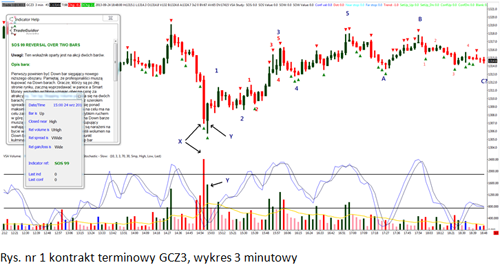

Dzień 24 września 2013 roku przypominał mi taką właśnie sytuację, kiedy po całym dniu oczekiwania dopiero w godzinach wieczornych pojawiła się wreszcie okazja do oddania celnego strzału. Na rys. nr 1 widzimy wykres 3 minutowy kontraktu terminowego na złoto GCZ3. W punkcie X widać Down bar z bardzo wysokim wolumenem oraz szerokim spreadem, w tle mamy spadki ceny ? taki sygnał nazywa się Potential Climatic Action. Na tym barze Smart Money kupują po niskich cenach od ?tłumu? bo tylko kupowanie przez profesjonalistów jest w stanie zaabsorbować podaż i zatrzymać spadek ceny. Tak wysokiego wolumenu nie sposób przeoczyć patrząc na wykres, jego wysokość świadczy o wejściu profesjonalistów na rynek. Następnie w punkcie Y widzimy Up bar. Taki sygnał składający się z dwóch świec: pierwszej Down bar, sięgającej niższego obszaru, a potem Up bar z szerokim spreadem i znacznym wolumenem tworzy sygnał siły, który nazywa się Reversal Over Two Bars. Takie rozegranie ma na celu zablokowanie pozostałych traderów szybkim ruchem w górę. Ci, którzy otworzyli pozycje krótkie podczas spadku ceny będą zamykać swoje pozycje ze stratą. Jeśli, w porównaniu do całego dnia, wolumen jest

Dzień 24 września 2013 roku przypominał mi taką właśnie sytuację, kiedy po całym dniu oczekiwania dopiero w godzinach wieczornych pojawiła się wreszcie okazja do oddania celnego strzału. Na rys. nr 1 widzimy wykres 3 minutowy kontraktu terminowego na złoto GCZ3. W punkcie X widać Down bar z bardzo wysokim wolumenem oraz szerokim spreadem, w tle mamy spadki ceny ? taki sygnał nazywa się Potential Climatic Action. Na tym barze Smart Money kupują po niskich cenach od ?tłumu? bo tylko kupowanie przez profesjonalistów jest w stanie zaabsorbować podaż i zatrzymać spadek ceny. Tak wysokiego wolumenu nie sposób przeoczyć patrząc na wykres, jego wysokość świadczy o wejściu profesjonalistów na rynek. Następnie w punkcie Y widzimy Up bar. Taki sygnał składający się z dwóch świec: pierwszej Down bar, sięgającej niższego obszaru, a potem Up bar z szerokim spreadem i znacznym wolumenem tworzy sygnał siły, który nazywa się Reversal Over Two Bars. Takie rozegranie ma na celu zablokowanie pozostałych traderów szybkim ruchem w górę. Ci, którzy otworzyli pozycje krótkie podczas spadku ceny będą zamykać swoje pozycje ze stratą. Jeśli, w porównaniu do całego dnia, wolumen jest

ultra wysoki to może być to punkt kulminacyjny tworzący dno. Po tej akumulacji rynek urósł wyraźnymi pięcioma falami, również w fali trzeciej można zaobserwować pięć fal. Zgodnie z Teorią Fal Elliotta pozostało jedynie czekać na koniec korekty ABC, która ma zazwyczaj miejsce po pięciu falach i jest zgodnie z VSA testem wolumenowym tej lokalnej akumulacji. Cierpliwość i koncentracja podczas całodziennego oczekiwania po raz kolejny zostały wystawione na próbę, brakuje jeszcze fali 5 w fali C.

ultra wysoki to może być to punkt kulminacyjny tworzący dno. Po tej akumulacji rynek urósł wyraźnymi pięcioma falami, również w fali trzeciej można zaobserwować pięć fal. Zgodnie z Teorią Fal Elliotta pozostało jedynie czekać na koniec korekty ABC, która ma zazwyczaj miejsce po pięciu falach i jest zgodnie z VSA testem wolumenowym tej lokalnej akumulacji. Cierpliwość i koncentracja podczas całodziennego oczekiwania po raz kolejny zostały wystawione na próbę, brakuje jeszcze fali 5 w fali C.

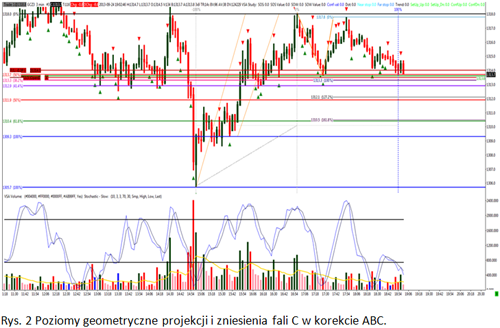

Na wykresie nr 2 widać możliwe poziomy geometryczne projekcji i zniesienia fali C. Na jednej z nich rynek się zatrzymał i jednocześnie w tym miejscu była projekcja czasu trwania fali 1 w kontekście zakończenia korekty ABC. Pomiar wskazywał, że fala 1 trwała w czasie tyle samo co korekta ABC. ?Strzał? oddany, pozycja wzięta stop loss - 5 ticków.

Po chwili rynek wybił stop lossa generując stratę w wysokości 5 ticków. Próba złapania dołka zakończyła się brakiem celnego ?strzału?, pomimo spełnionych warunków dla tego scenariusza. Postanowiłem poczekać na potwierdzenie końca fali C falą 1, która musi być większa w cenie od wszystkich korekt w fali C ( musi być zrobiony overbalance). Wtedy, jeśli będą spełnione warunki procesu decyzyjnego na ten scenariusz, to zagram na dołku fali 2, w rozwijającym się ruchu wzrostowym ( spodziewana fala 3 lub C).

Po chwili rynek wybił stop lossa generując stratę w wysokości 5 ticków. Próba złapania dołka zakończyła się brakiem celnego ?strzału?, pomimo spełnionych warunków dla tego scenariusza. Postanowiłem poczekać na potwierdzenie końca fali C falą 1, która musi być większa w cenie od wszystkich korekt w fali C ( musi być zrobiony overbalance). Wtedy, jeśli będą spełnione warunki procesu decyzyjnego na ten scenariusz, to zagram na dołku fali 2, w rozwijającym się ruchu wzrostowym ( spodziewana fala 3 lub C).

Parę minut później rynek zrobił test wolumenowy na wykresie 15 minutowym widoczny w punkcie końca fali C na rys. 3. Dając jednocześnie sygnał aby wzmóc koncentrację na tym, co za chwilę ma się wydarzyć.

Test wolumenowy jest sprawdzeniem podaży w tych przedziałach cenowych, gdzie wcześniej był duży wolumen. Jeśli test jest na niskim wolumenie , tak jak w tym przypadku, to oznacza brak podaży i cena jest gotowa do wzrostu. Skuteczny test wolumenowy jest oznaką siły rynku. Potrzebuję teraz wzrostu większego niż największa korekta w pięciofalowej fali C, co potwierdzi rozpoczynający się ruch wzrostowy. Jeśli na pierwszej korekcie tego ruchu zachowanie wolumenu i ceny będzie właściwe oddam kolejny ?strzał?.

|

Sytuacja rozegrała się zgodnie ze scenariuszem, na rys. 4 widać moment wzięcia pozycji długiej, początkowy stop loss dla pozycji wynosił ? 14 ticków. Widać również skończone pięć fal w fali C. Fala 1 jest wyraźnie większa w cenie od fal 2 i 4 w fali C kończącej korektę ABC.

Rynek przyśpieszył wybijając szczyt, a ja w tym momencie przestawiłem stop loss na zero. Lubię ten moment, kiedy już wiem, że nie stracę, a jedynie mogę zarobić. Wymierzam potencjalne poziomy oporu (rys. nr 5) i gdy pojawią się sygnały słabości, mając zysk do ryzyka 3 do 1, mam pełne prawo do zamknięcia pozycji i realizacji zysków.

|

|

Po chwili rynek odbija się od tej ceny (rys. 6), mając zrobione 75 ticków, czyli pięć do jednego porównując zysk do ryzyka, postanawiam zamknąć pozycję i zakończyć dzisiejszy dzień na rynku.

Koncentracja na koncentracji

Pozostało już tylko opisać printscriny, zrobić notatki z przebiegu dnia i zagrania, ocenić jakość decyzji, poziom koncentracji, sprawdzić po raz kolejny ich zgodność ze scenariuszami, ocenić stopień emocji i ich przebieg w zagraniu pierwszym oraz drugim. Właściwe zarządzanie koncentracją podczas sesji jest jedną z kluczowych umiejętności tradera. Nie jest możliwe utrzymanie stuprocentowej koncentracji podczas całego dnia tradingu, tak jak nie jest możliwe, aby myśliwy utrzymał przez cały dzień koncentrację na szczerbince mierząc do celu. Trader powinien wyspecjalizować w sobie techniki zarządzania własną koncentracją, by móc skutecznie ją podnosić w sytuacjach kiedy jest ona niezbędna oraz jednocześnie odpoczywać w momentach, kiedy nic ważnego na rynku się nie dzieje.

Autor: Rafał Glinicki

VSA TRADER